La pasada semana el grupo parlamentario socialista y el grupo de Unidas Podemos presentaron, ante la mesa de la Comisión de Asuntos Económicos y Transformación Digital del Congreso de los Diputados, diversas enmiendas al Proyecto de Ley para el establecimiento de gravámenes temporales energético y de entidades de crédito y establecimientos financieros de crédito.

De entre dichas enmiendas, que constituyen propuestas pendientes de debate y aprobación en sede parlamentaria, queremos destacar en esta nota dos de ellas que consideramos de especial relevancia:

Nuevo Impuesto Temporal de Solidaridad de las Grandes Fortunas

La primera de las citadas enmiendas prevé la creación del Impuesto Temporal de Solidaridad de las Grandes Fortunas (“ISGF”) que, en caso de ser finalmente aprobado en el Parlamento, se constituiría como un nuevo impuesto de carácter estatal y complementario al vigente Impuesto sobre el Patrimonio (“IP”), sin perjuicio de la correspondiente adaptación que en su caso se lleve a cabo en los territorios forales del País Vasco y Navarra.

Cabe destacar que dicho texto prevé que el ISGF sería aplicable, previsiblemente, durante los años 2022 y 2023, si bien ello dependerá de la fecha de entrada en vigor de la norma que regula el impuesto, en el caso de que la enmienda finalmente sea aprobada en sede parlamentaria.

El nuevo ISGF se caracterizaría porque su configuración legal, con carácter general, es similar a la del Impuesto sobre Patrimonio (hecho imponible, exenciones, determinación de la base imponible, devengo o deducciones), si bien presenta las siguientes particularidades:

· A diferencia del Impuesto sobre el Patrimonio, que no contempla un umbral mínimo de tributación (sin perjuicio de las oportunas exenciones), el nuevo ISGF afectaría sólo a aquellas personas físicas que fuesen titulares de un patrimonio neto (esto es, una vez deducidas cargas, gravámenes, deudas y obligaciones personales) superior a 3 millones de euros. Consecuentemente, el espectro de contribuyentes por ISGF, previsiblemente, sería inferior al de los obligados a tributar por Impuesto sobre el Patrimonio.

· Las exenciones contenidas en la normativa del Impuesto sobre el Patrimonio (asociadas a la titularidad de vivienda habitual, a la titularidad de bienes y derechos destinados al desarrollo de actividades empresariales o por la titularidad de participaciones en empresas familiares, entre otras), resultarían igualmente aplicables a efectos de la liquidación del ISGF, a condición del cumplimiento de los requisitos previstos en la normativa del Impuesto sobre Patrimonio para el disfrute de dichos beneficios fiscales.

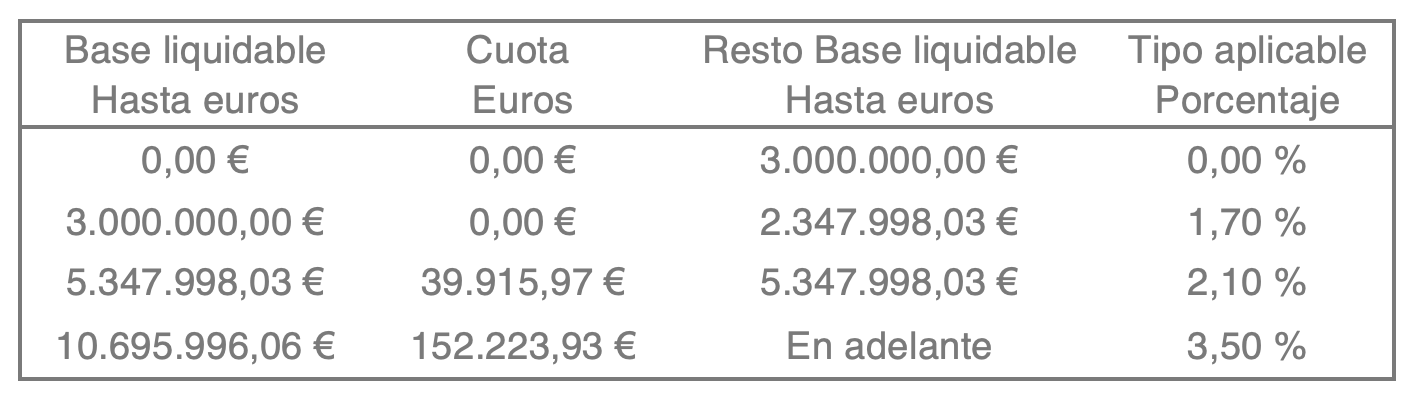

· Con carácter general, para contribuyentes con un patrimonio neto superior a 10.695.996,06 euros se contempla un tipo marginal del nuevo ISGF (3,5%) superior al contemplado en la normativa gallega del IP (2,5%), sin perjuicio de que cada caso deberá ser analizado particularmente habida cuenta que las tablas que definen el tipo de gravamen para ambos impuestos son distintas para algunos tramos de patrimonio. En este sentido, la escala de gravamen del nuevo ISGF responderá al siguiente detalle:

· La enmienda prevé un límite máximo de tributación conjunta para los tres impuestos (IRPF, IP e ISGF), en términos similares a los que actualmente constan en la Ley del Impuesto sobre Patrimonio, esto es, la cuota íntegra del ISGF conjuntamente con las del IP e IRPF no puede exceder del 60% de la suma de las bases imponibles (bases imponibles general y del ahorro) de este último impuesto en el caso de contribuyentes por obligación personal. De exceder dicho límite, se reducirá la cuota a ingresar por el ISGF hasta alcanzarlo (sin que dicha reducción pueda ser superior al 80%).

Para corregir la posibilidad de una eventual doble imposición en el caso de personas físicas que fuesen contribuyentes por el Impuesto sobre el Patrimonio y por el ISGF, el texto propuesto prevé el derecho a la deducción en la liquidación del ISGF de la cuota del Impuesto sobre Patrimonio previamente satisfecha. No obstante, muchos de los contribuyentes por este Impuesto cuya normativa autonómica (Galicia, Madrid y Andalucía, en la actualidad) bonifique la cuota del Impuesto sobre el Patrimonio verán incrementada su tributación personal si finalmente entra en vigor el ISGF, habida cuenta que la enmienda no contempla bonificación alguna en la cuota de este Impuesto.

Los contribuyentes por el ISGF deberán presentar una autoliquidación anual (adicionalmente a la del Impuesto sobre Patrimonio), que dirigirán a la Agencia Estatal de Administración Tributaria, al ser esta administración la competente para la gestión e inspección del Impuesto (respecto del Impuesto sobre el Patrimonio actualmente las competencias de gestión y comprobación les corresponden a las haciendas autonómicas).

Por lo que se refiere a los contribuyentes del ISGF por obligación real (i.e. no residentes pero titulares de patrimonio en España) que no sean residentes fiscales en otro Estado de la Unión Europea o integrante del Espacio Económico Europeo en que exista normativa sobre asistencia mutua en materia de intercambio de información tributaria y de recaudación, el texto establece la obligación de nombrar a una persona física o jurídica con residencia en España, para que los represente ante la Administración Tributaria española en relación con dicho Impuesto.

También será obligatorio el nombramiento de representante para los contribuyentes por ISGF que, tras el devengo del Impuesto, se ausenten de España con destino a otro Estado no integrante de la Unión Europea o el Espacio Económico Europeo que carezca de normativa de asistencia mutua, salvo que regresen a España antes de la finalización del plazo reglamentario para la presentación de la autoliquidación del ISGF.

Ampliación del espectro de contribuyentes por Impuesto sobre el Patrimonio – inversiones inmobiliarias en España a través de sociedades no residentes

La segunda de las enmiendas que entendemos tiene relevancia, consiste en la ampliación del concepto de contribuyentes por obligación real en el ámbito del Impuesto sobre el Patrimonio, que obligaría a tributar por este tributo a las personas físicas no residentes en España que sean titulares de participaciones en entidades no cotizadas, cuyo activo esté constituido al menos en un 50 por ciento, de forma directa o indirecta, por bienes inmuebles situados en territorio español (a efectos del cómputo del citado 50 por ciento, habrá de sustituirse el valor en libros de los inmuebles por su valor de mercado a fecha de devengo del Impuesto).

El objetivo de esta propuesta consiste en someter a tributación por el Impuesto sobre el Patrimonio a las personas físicas no residentes que realicen inversiones inmobiliarias en España a través de sociedades mercantiles radicadas en el extranjero. De ser aprobada esta propuesta, ello supondría dar por superado el actual criterio de la Dirección General de Tributos, que ha reconocido expresamente la exoneración de tributación por el Impuesto sobre el Patrimonio de los inversores personas físicas en estas circunstancias de acuerdo con la norma vigente actualmente.

Puedes leer y descargar la nota completa en pdf pinchando en el enlace:

*****

En Baltar Abogados y Asesores Tributarios, S.L.P. somos expertos en derecho tributario. Nuestro equipo estará encantado de resolver cualquier cuestión que se les pueda plantear en relación con el contenido de esta nota.